júl 6

Výhody s.r.o. oproti podnikaniu ako živnostník (časť II.)

Mnohí podnikatelia pred odštartovaním svojho biznisu zvažujú, či je pre nich výhodnejšie začať ako živnostník, alebo si založiť spoločnosť s ručením obmedzeným. Ak patríte medzi nich aj vy, možno práve tento článok Vám pomôže rozhodnúť sa.

Odvodové a daňové zaťaženie zaujíma asi každého začínajúceho podnikateľa, ktorý sa rozhoduje, akú formu podnikania zvolí.

Daň z príjmov

Daň z príjmov u živnostníkov závisí od výšky dosiahnutého základu dane. Sadzba dane je 19 %, ak základ dane nepresiahne 35 022,31 €. Suma, ktorou živnostník tento základ presiahne, sa zdaňuje už sadzbou 25 %. Pre právnické osoby platí jednotná sadzba dane 22 %, no taktiež je obmedzená minimálnou hranicou - daňovou licenciou. Najnižšia daňová licencia pre právnické osoby je vo výške 480 € (očakáva sa ich zrušenie). Treba taktiež spomenúť, že podiel na zisku vyplatený konateľovi ani spoločníkovi nie je predmetom dane z príjmov fyzickej osoby.

Odvodové zaťaženie

Daň z príjmov nie je ani zďaleka jediným rozdielom medzi živnostníkmi a s.r.o.. Ďalším dôležitým faktorom, ktorý môže ovplyvniť Vaše rozhodnutie sú odvody, ktorým sa pri podnikaní nevyhnete a budete sa s nimi stretávať pravidelne, každý mesiac. Práve preto si treba pred začatím podnikania rozmyslieť, akým spôsobom a či sa dá výška odvodového zaťaženia ovplyvniť, napríklad výberom formy podnikania. Ak sa rozhodnete pre živnosť, odvodom do sociálnej a zdravotnej poisťovne sa nevyhnete. Výšku odvodov určuje výška dosiahnutých príjmov. Minimálny vymeravyci základ (výšku vymeriavacieho základu určuje sociálna poisťovňa na základe dosiahnutých príjmov) je pre rok 2016 určený vo výške 429,-€. Ak ako živnostník dosiahnete ročný minimálny vymeriavaci základ musíte zaplatiť odvody do poisťovní v minimálnej výške, to znamená, že odvediete do sociálnej poisťovne 33,15 % z minimálneho vymeriavacieho základu, teda 142,20 € mesačne (táto suma nezahŕňa dobrovoľné poistenie v nezamestnanosti ani dôchodkové poistenie). Minimálna suma poistného do zdravotnej poisťovne je 60,06 € mesačne. To v praxi znamená, ak ako živnostník dosiahnete minimálny vymeriavaci základ, musíte mesačne uhradiť odvody vo výške 202,26 €, ak však Váš vymeriavaci základ pre kročí minimálnu hranicu, odvody sa samozrejme zvyšujú spolu s Vašímpríjmom.

Pri (s.r.o.) platí, že podiel na zisku spoločníka nie je predmetom dane z príjmov, ani vymeriavacim základom na platenie sociálneho poistenia. Povinnosť platiť odvody do sociálnej poisťovne prínaleží spoločníkovi len v prípade, ak je zamestnaný vo vlastnej spoločnosti na pracovnú zmluvu. Toto je veľkou výhodou oproti podnikaniu ako živnostník.

Odvodom do zdravotnej poisťovne sa nevyhne ani spoločník, či konateľ, ktorý však nemá nárok na odmenu. Pokiaľ nie je zamestnaný v danej, alebo inej spoločnosti, popri výkone funkcie konateľa, musí odviesť zdravotné poistenie ako samoplatca v minimálnej výške, ktorá je určená pre rok 2016 vo výške 60,06 € mesačne. Existuje však možnosť zníženia aj týchto odvodov do zdravotnej poisťovne a to tak, že sa konateľ zamestná vo vlastnej s.r.o napríklad za mzdu 80€ (odmena konateľa nepodlieha minimálnej mzde), no v tom prípade mu ako zamestnancovi prináleží povinnosť platiť odvody aj do sociálnej poisťovne. Celkové náklady na odvody sú aj napriek tomu nižšie ako tie, ktoré za normálnych okolností ukladá zákon. Treba tiež spomenúť fakt, že mzda je náklad, ktorý znižuje základ dane z príjmov právnických osôb, čo môžme považovať taktiež za prínos.

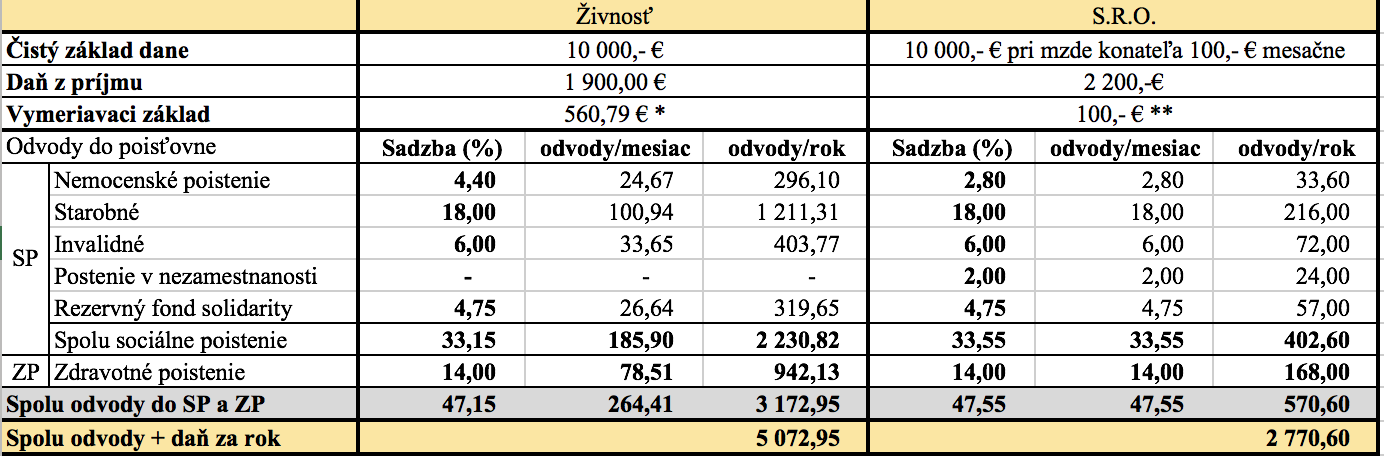

Pre porovnanie odvodov a daní medzi živnostníkom a s.r.o. sme vypracovali jednoduchý príklad:

-

Živnostníkova firma vykázala v roku 2015 zisk vo výške 10 000,- €, z toho odvedie daň 1 900,-€, čo je 19 %. Pre výpočet jednotlivých odvodov je potrebné určiť vymeriavaci základ, ktorý stanovuje sociálna poisťovňa. Podľa postupu uvedeného na web stránke sociálnej poisťovne sme vypočítali orientačný vymeriavaci základ, od ktorého sa odvíja výška poistného do sociálnej a zdravotnej poisťovne. Na príklade môžme vidieť, že živnostník, ktorý v roku 2015 vykáže zisk vo výške 10 000,- €, zaplatí na daniach a odvodoch viac ako 5 000,-€.

-

Pre porovnanie sme použili aj pri s.r.o. zisk vo výške 10 000,- €. Sadzba dane z príjmu je 22%, takže spoločnosť odvedie daň vo výške 2 200,- €. Konateľ je zamestnaný vo vlastnej spoločnosti na zmluvu o výkone funkcie konateľa a vypláca si každý mesiac odmenu vo výške 100,- €. Táto sume je zároveň vymeriavacim základom pre platenie odvodov do sociálnej aj zdravotnej poisťovne, z čoho vyplýva, že výšku odvodov si môže ovplyvniť práve výškou mzdy. Zatiaľ čo živnostníkovi sa odvody odvíjajú od celkového príjmu, v s.r.o. sa odvody vzťahujú len na mzdu konateľa spoločnosti. Z uvedeného príkladu vyplýva, že výška odvodov do poisťovní je pri s.r.o. podstatne nižšia ako u živnostníka.

*orientačný vymeriavaci základ vypočítaný nasledovne: Vymeriavací základ = (ČZD + zaplatené poistné na povinné verejné zdravotné poistenie, poistné na povinné sociálne poistenie a príspevky na starobné dôchodkové sporenie SZČO v roku 2015) : 1,486 : 12

** vymeriavacim základom pre výpočet odvodov je mzda konateľa spoločnosti

Ďalšie ekonomické výhody (s.r.o.)

Živnostníci sa často stretávajú aj s ďalším problémom, ktorým je žiadanie úveru pre FO v banke. Banky pri žiadosti o úver posudzujú príjem podnikateľa, väčšinou z predloženého daňového priznania. Z dôvodu veľkého daňového zaťaženia sa snažia živnostníci svoj príjem optimalizovať. Príliš nízke zisky, ktoré sú vykázané v daňovom priznaní však pri žiadaní o úver môžu byť dôvodom k zamietnutiu. Taktiež akýkoľvek dlh v zdravotnej či sociálnej poisťovni, čo je u živnostníkov bežná vec, môže na banku pôsobiť nepriaznivo a úver na základe toho zamietnu. Pri s.r.o. je veľkou výhodou možnosť zamestnať sa vo vlastnej spoločnosti, keďže v takom prípade banka berie do úvahy výšku mzdy. Najjednoduchším spôsobom ako si zlepšiť podmienky pre získanie úveru pre s.r.o. je navýšenie mzdy spoločníka za sledované obdobie (väčšinu bánk zaujímajú len posledné 3 mesiace), vyplatiť včas odvody zo mzdy, aby nevznikali zbytočné dlhy pred podaním žiadosti o úver v banke. Môžeme teda povedať, že získanie úveru je jednoduchšie ak podnikáte ako s.r.o. ako prepodnikateľa - živnostníka.

G.L. ©Corlonez advisory s.r.o. Dátum: 6.7. 2016